Verschil ondernemingswaarde en aandelenwaarde

Het verschil tussen ondernemingswaarde en aandelenwaarde in fusies en overnames (M&A)

Het onderscheid tussen de ondernemingswaarde en de aandelenwaarde is een essentieel aspect bij de waardering van bedrijven. Dit is een onderwerp dat vaak vragen oproept tijdens fusies en overnames (M&A). In dit artikel geven we een toelichting op het verschil tussen de ondernemingswaarde en de aandelenwaarde en hoe deze worden toegepast in het M&A-proces.

Wat is het verschil tussen ondernemingswaarde en aandelenwaarde?

Ondernemingswaarde (EV): Dit begrip verwijst naar de totale waarde van een onderneming, ongeacht de financieringsstructuur. De ondernemingswaarde wordt vaak berekend door de toekomstige kasstromen van het bedrijf contant te maken tegen een risicogecorrigeerde disconteringsvoet. Het biedt een helder inzicht in de economische waarde van de onderneming op een specifiek moment.

Aandelenwaarde: Dit is de waarde van de aandelen van een onderneming, na correctie van de ondernemingswaarde voor specifieke financiële posten. Het vertegenwoordigt de waarde die toekomt aan de aandeelhouders na aftrek van schulden en toevoeging van liquide middelen en andere aanpassingen.

EV-to-Equity Bridge

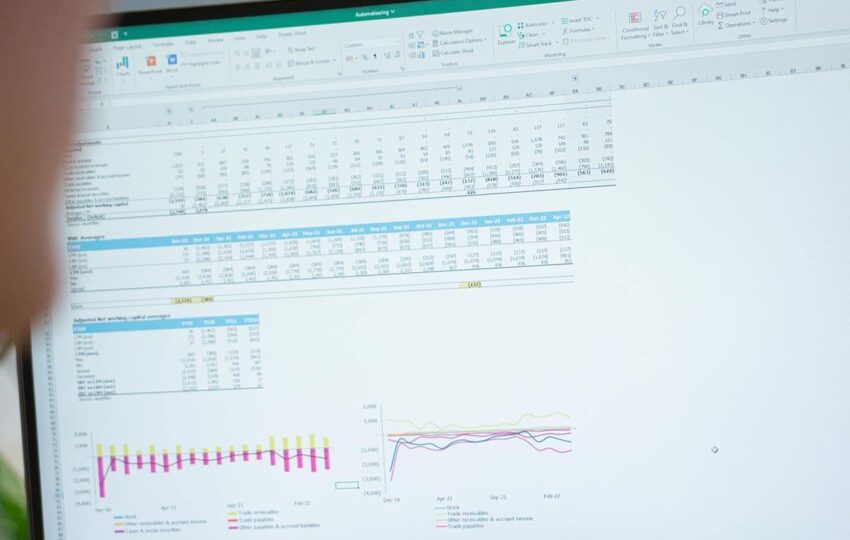

De EV-to-Equity bridge is een belangrijk concept dat de ondernemingswaarde verbindt met de aandelenwaarde. Dit wordt gerealiseerd door middel van specifieke aanpassingen die de financiële positie van de onderneming nauwkeuriger weerspiegelen en die cruciaal zijn om van de totale bedrijfswaarde naar de waarde van het eigen vermogen te komen.

Hier zijn enkele veelvoorkomende correcties:

- Rentedragende schulden: Deze moeten worden afgetrokken van de ondernemingswaarde, omdat zij niet ten goede komen aan de aandeelhouders.

- Vrij beschikbare liquide middelen: Deze worden toegevoegd, aangezien ze onderdeel zijn van het eigen vermogen.

- Werkkapitaal aanpassingen: Dit kan zowel een positieve als negatieve impact hebben, afhankelijk van het niveau van werkkapitaal dat nodig is voor de bedrijfsvoering.

- R/C posities met aandeelhouders: Deze kunnen leiden tot aanpassingen afhankelijk van de financieringsstructuur.

- Vennootschapsbelastingschuld (VpB): Eventuele openstaande belastingschulden worden afgetrokken van de ondernemingswaarde.

- Voorzieningen voor toekomstige uitgaven: Indien voorzien, moeten deze worden afgetrokken omdat ze toekomstige cash-outflow vertegenwoordigen.

Elke M&A-transactie kan unieke correcties en aanpassingen vereisen, afhankelijk van de specifieke omstandigheden van het bedrijf en de dealstructuur.

Het belang van financiële due diligence en structuurafwegingen

Financiële due diligence is van cruciaal belang bij het bepalen van de juiste aanpassingen voor de EV-to-Equity bridge. Dit onderzoek biedt inzicht in de financiële gezondheid van de onderneming, identificeert potentiële risico’s en zorgt ervoor dat dubbeltellingen worden vermeden. Deze analyse helpt ook bij het kiezen van de juiste transactievorm, zoals een aandelentransactie of een activa/passiva-transactie, waarbij elke optie eigen financiële en fiscale gevolgen heeft.

Conclusie

Een grondig financieel due diligence proces zorgt ervoor dat zowel kopers als verkopers de transactie op een eerlijke en transparante manier kunnen benaderen. Dit draagt bij aan het succes van de deal en een soepele afronding van de transactie.

Heeft dit artikel uw interesse gewekt en wilt u meer weten over TIC Advisory en onze diensten? Klik dan hier voor meer nieuwsartikelen of neem contact met ons op.

Volg voor de nieuwste inzichten en analyses in de wereld van M&A, Financial Due Diligence en marktontwikkelingen TIC Advisory | Financial Due Diligence ook op LinkedIn.